Casca

Übersicht von Casca

Was ist Casca?

Casca ist eine innovative KI-gestützte Kreditplattform, die speziell für Geschäftskredite entwickelt wurde und FDIC-versicherten Banken, Regionalbanken und führenden Non-Bank-Kreditgebern hilft, ihre Kreditvergabeprozesse zu optimieren. Durch den Einsatz künstlicher Intelligenz automatisiert Casca bis zu 90 % der manuellen Aufgaben im Kreditbereich, von der Antragsbearbeitung über die Bonitätsprüfung bis hin zur Entscheidungsfindung. Diese Plattform revolutioniert das Geschäftskreditgeschäft, indem sie es schneller, effizienter und zugänglicher macht – insbesondere für kleine Unternehmen, die Kapital suchen.

Gegründet mit der Mission, veraltete Kreditpraktiken zu modernisieren, hat Casca 29 Millionen US-Dollar in einer Series-A-Finanzierungsrunde von Investoren wie Live Oak Ventures und Canapi Ventures eingesammelt. Diese Unterstützung unterstreicht ihr Potenzial, den globalen Bankensektor mit einem Volumen von 1 Billion US-Dollar durch KI-gestützte Lösungen zu transformieren. Egal, ob Sie eine Gemeinschaftsbank oder ein nationaler Kreditgeber sind – Casca integriert sich nahtlos, verkürzt Kreditzyklen um bis zu fünf Tage und steigert Lead-Konversionsraten um das Dreifache.

Wie funktioniert Casca?

Im Kern operiert Casca als KI-natives Loan Origination System (LOS), das generativen KI, native Integrationen und fortschrittliche Datenanalysen kombiniert, um die Komplexitäten des Geschäftskreditgeschäfts zu bewältigen. Hier ist eine Aufschlüsselung ihres Workflows:

Online-Antrag und Vorkwalifikation: Antragsteller reichen Details über eine benutzerfreundliche digitale Oberfläche ein, die Informationen automatisch ausfüllt und die Vorkwalifikationszeit auf nur fünf Minuten verkürzt. Dies steht im krassen Gegensatz zu traditionellen umständlichen Formularen oder PDF-basierten Einreichungen, die oft zu hohen Abbruchraten führen.

KI-Kreditassistent: Angetrieben von generativer KI, übernimmt dieser rund um die Uhr verfügbare virtuelle Assistent Q&A, Nachverfolgungen und Reduzierung von Abbrüchen. Er antwortet in 2-3 Minuten statt der üblichen 24-48-stündigen Verzögerung und sorgt dafür, dass Antragsteller engagiert bleiben und Konversionsraten in die Höhe schießen.

Automatisierte Integrationen und Überprüfungen: Casca verbindet sich mit über 30 führenden Datenanbietern für sofortige Know Your Business (KYB)-Überprüfungen aus mehr als 40 Quellen, Kreditbüro-Integrationen und Antragsverfolgung über ein modernes Portal. Kein Verlass mehr auf veraltete Systeme oder Papier-Checklisten.

Dokumentenanalyse und Ausbreitung: Die Plattform liest und verarbeitet über 10.000 Seiten Finanzdokumente, einschließlich Steuererklärungen, Kontoauszüge, Bilanzen und Mietverträge. KI extrahiert Schlüsselinformationen, berechnet Finanzkennzahlen sofort und eliminiert manuelle PDF-zu-Excel-Transkriptionen – sodass Gutachter sich auf strategische Analysen konzentrieren können.

Bonitätsprüfung und Entscheidungsfindung: Übermenschliche KI-Gutachterei verbessert die Entscheidungsqualität, während sie 100 manuelle Schritte automatisiert. Sie unterstützt digitale Genehmigungen, automatisierte Entscheidungen und integrierte Dokumentengenerierung, reduziert Fehler und beschleunigt den gesamten Prozess.

Casca's Architektur betont Sicherheit und Compliance, was sie ideal für regulierte Umgebungen wie SBA 7(a) und USDA-Kredite macht. Banken wie Live Oak und Huntington integrieren sie bereits, um Kosten zu senken und Kleingewerbekredite zu beschleunigen.

Wichtige Features von Casca

Casca hebt sich durch eine Reihe KI-verstärkter Features ab, die speziell für kommerzielle und Kleingewerbekredite zugeschnitten sind:

- Schöne Digitale Anwendung: Steigert Konversionen um das Dreifache durch intuitives Design und Auto-Vorfill.

- 24/7 KI-Unterstützung: Bearbeitet Anfragen jederzeit und reduziert manuelle Antworten auf Geschäftszeiten.

- Umfassende Dokumentenverarbeitung: Analysiert über 100 Dokumententypen und reduziert manuellen Aufwand um 90 %.

- Sofortige Finanzausbreitung: Automatisiert Kennzahlenberechnungen für schnellere Gutachterei.

- Integrierte Kredit- und KYB-Überprüfungen: Zieht Daten aus Büros und Quellen in Echtzeit.

- Antragsportal: Bietet transparente Verfolgung des Kreditfortschritts und ersetzt veraltete LOS.

- Automatisierte Nachverfolgungen: Steigert Lead-Konversionen durch zeitnahe KI-gestützte Kommunikationen.

Diese Features senken nicht nur Betriebskosten, sondern verbessern auch das Kreditwachstum, indem sie schnellere Markteintritte und höhere Effizienz ermöglichen. Zum Beispiel reduziert es den manuellen Aufwand um einen signifikanten Prozentsatz während der Vergabe und verkürzt Zyklen dramatisch.

| Feature | Vor Casca | Mit Casca |

|---|---|---|

| Application | Umständliche Formulare/PDFs | Digitale App, 3x Konversion |

| Q&A | Manuell, 9-5 | KI-Assistent, 24/7 |

| Follow-up | 24-48h Verzögerung | 2-3min Antwort |

| KYB/Credit | Manuelle Überprüfungen | Sofortige Integrationen |

| Doc Analysis | Manuell | KI für 100+ Typen |

| Decisioning | Offizier-Überprüfung | Automatisiert/digital |

Dieser Vergleich hebt hervor, wie Casca jeden Schritt modernisiert und Kreditvergabe mühelos macht.

Anwendungsfälle und praktischer Wert

Casca glänzt in Szenarien, in denen Geschwindigkeit und Genauigkeit im Geschäftskreditgeschäft entscheidend sind:

- Kleingewerbekredite: Hilft Gemeinschaftsbanken, KMU schnell zu bedienen, integriert mit SBA-Programmen, um Kosten und Genehmigungszeiten zu reduzieren.

- Kommerzielle Kredite: Automatisiert komplexe Gutachterei für größere Deals, analysiert umfangreiche Finanzdaten für bessere Entscheidungen.

- SBA- und USDA-Kredite: Partner wie Live Oak nutzen es für 7(a)-Kredite, beschleunigen Prozesse bei Einhaltung von Vorschriften.

Der praktische Wert zeigt sich in realen Auswirkungen: Banken berichten von 3x höheren Lead-Konversionen, 90 % weniger manueller Arbeit und fünf Tage kürzeren Zyklen. Für eine globale Bankenbranche im Billionenbereich bedeutet das massive Effizienzgewinne. Gutachter verbringen weniger Zeit mit Dateneingabe und mehr mit der Bewertung der Geschäftsfähigkeit, was zu faireren Kreditentscheidungen führt.

Benutzerzeugnisse und Fallstudien, wie die des CIO von Bankwell Bank zur Rolle von KI in der Transformation, unterstreichen ihre Zuverlässigkeit. Casca's preisgekrönte Plattform wird für die Förderung von Innovationen gelobt, mit Integrationen, die ihre Skalierbarkeit beweisen.

Für wen ist Casca?

Primär gezielt auf:

- FDIC-versicherte Banken und Kreditgeber: Gemeinschafts-, Regional- und nationale Institutionen, die Operationen digitalisieren möchten.

- Kleingewerbefinanzierer: Diejenigen, die SBA/USDA-Kredite handhaben und mit Fintechs konkurrieren müssen.

- Gutachter-Teams: Fachkräfte, die von manuellen Aufgaben überfordert sind und KI zur Steigerung der Produktivität suchen.

- Makler und Vergaber: Die Leads einreichen oder über optimierte Kanäle Kredite beantragen.

Wenn Sie im Finanzdienstleistungssektor tätig sind und Kreditvergabe automatisieren, Kosten senken sowie Kundenerlebnis verbessern möchten, ist Casca ein Game-Changer. Es ist nicht nur ein Tool – es ist ein Partner bei der Neudefinition von Krediten.

Warum Casca wählen?

In einer überfüllten Fintech-Landschaft differenziert sich Casca durch seinen KI-nativen Ansatz, unterstützt von 29 Mio. USD Finanzierung und strategischen Partnerschaften. Es priorisiert Sicherheit, operative Effizienz und Kreditwachstum für schnelle ROI. Fordern Sie eine Demo an, um zu sehen, wie es Ihren Kreditpipeline transformieren kann.

Für weitere Einblicke erkunden Sie Casca's Newsroom zu Integrationen mit großen Banken oder hören Sie Podcasts zu KI im Kleingewerbekredit. Der Einstieg ist einfach: Kontaktieren Sie sales@casca.com oder beantragen Sie direkt.

Casca automatisiert nicht nur Kredite – es befähigt Banken, in der KI-Ära klüger, schneller und fairer zu verleihen.

Beste Alternativwerkzeuge zu "Casca"

Lume bietet KI-Agenten zur Automatisierung von Logistik-, Finanz- und Compliance-Workflows. Optimieren Sie Abläufe, senken Sie Kosten und eliminieren Sie Fehler mit KI, die argumentiert, handelt und liefert.

Unifill AI bietet maßgeschneiderte KI-Lösungen zur Automatisierung von Arbeitsabläufen, zur Integration von KI-Tools und zur Zentralisierung von Prozessen. Ideal für Agenturen, Startups, Berater und SaaS-Teams, die ihre Effizienz steigern möchten.

RevRag.AI bietet KI-Agenten für Umsatzteams und automatisiert Lead-Qualifizierung, Onboarding und Support. Entwickelt für BFSI, Fintech und Insurtech, zielt es darauf ab, Conversions zu steigern und die Kundenbindung zu verbessern.

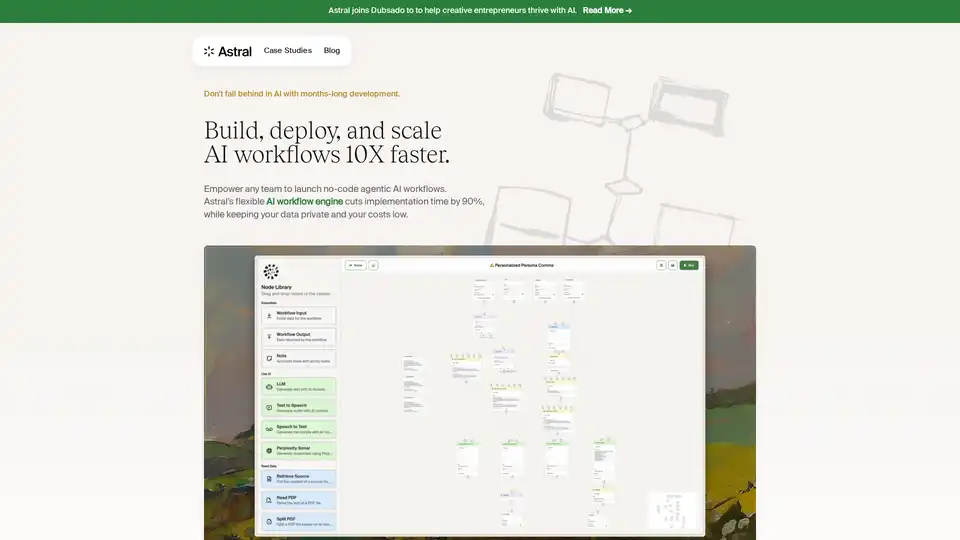

Die Enterprise AI Workflow Engine von Astral ermöglicht es Teams, KI-Workflows 10-mal schneller zu erstellen, bereitzustellen und zu skalieren. Es bietet eine sichere No-Code-Plattform für die Automatisierung von Aufgaben, die Personalisierung von Erlebnissen und die Analyse von Daten, wobei die Datenprivatsphäre gewahrt bleibt.

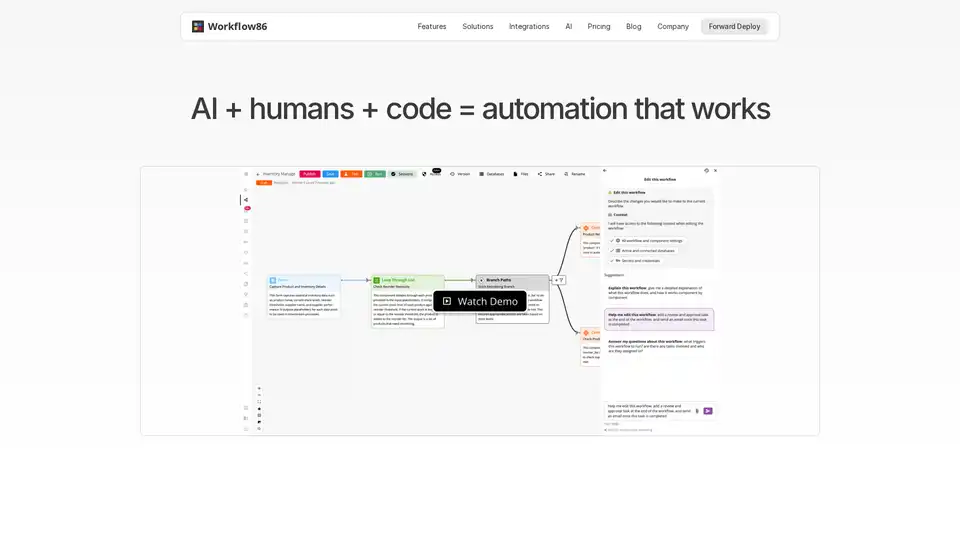

Workflow86 ist eine KI-gestützte Plattform zur Automatisierung von Geschäftsprozessen. Es kombiniert KI, Human-in-the-Loop und Code, um flexible Workflows zu erstellen. Zu den Funktionen gehören KI-Assistenten, Aufgabenmanagement, Integrationen und benutzerdefinierte Codeausführung.

LazyApply ist ein KI-gestütztes Tool zur Automatisierung der Jobsuche, mit dem Sie sich mit einem einzigen Klick auf Tausende von Stellen auf Plattformen wie LinkedIn und Indeed bewerben können. So sparen Sie Zeit und erhöhen Ihre Chancen, Ihren Traumjob zu finden.

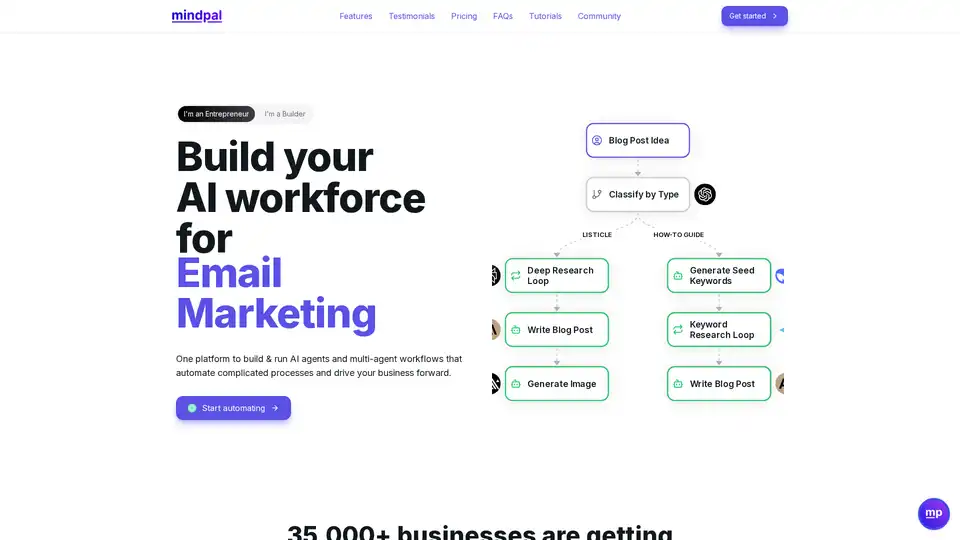

MindPal hilft Teams beim Aufbau von KI-Agenten und Multi-Agenten-Workflows zur Automatisierung von Marketing, Vertrieb, Kundenerfolg und Experten-Servicebereitstellung. Automatisieren Sie komplizierte Prozesse und treiben Sie Ihr Geschäft voran.

KAOFFEE nutzt KI zur Automatisierung von Buchhaltungsaufgaben und bietet Unternehmen Kosteneinsparungen, höhere Produktivität und verbesserte Sicherheit. Entdecken Sie, wie KI Ihre Finanzprozesse revolutionieren kann.

OffsideAI ist ein KI-Tool zur Automatisierung von Geschäftsprozessen für Profis. Optimieren Sie die Inhaltserstellung und das Social-Media-Marketing mit hochwertigen schriftlichen Inhalten und der Generierung von Bildern.

Arkai ist eine No-Code-Plattform zur Automatisierung von Vertrieb, Marketing, Support & mehr mit KI. Erstellen Sie visuelle Workflows ohne Programmierung. Starten Sie kostenlos!

ChatDaddy ist ein WhatsApp-Automatisierungstool zur Automatisierung von Konversationen, zur Verwaltung von Leads und zum Ausbau Ihres Geschäfts mit Team-Posteingang, Chatbots und Broadcasts.

HrFlow.ai ist eine API-First-Plattform für die Automatisierung von HR-Daten mit KI-Unterstützung, die Unternehmen hilft, in einem hochfrequenten Arbeitsmarkt erfolgreich zu sein.

Tohju ist eine KI-Automatisierungsplattform zum Erstellen von KI-Agenten zur Automatisierung von Aufgaben wie Kundenservice, Datenextraktion und Erstellung von Social-Media-Inhalten.

Befähigung von B2B-Gründern mit skalierbaren, KI-gestützten Lösungen. Optimieren Sie Abläufe, automatisieren Sie die Leadgenerierung und skalieren Sie Ihr Geschäft mit der KI-Automatisierung von PulpSense auf 8-stellige Umsätze.